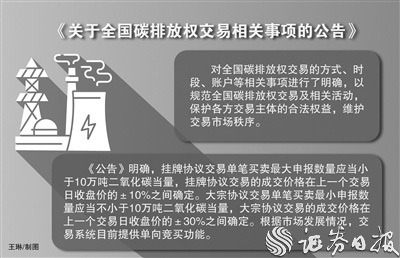

6月22日,上海环境能源交易所发布《关于全国碳排放权交易相关事项的公告》(以下简称《公告》),对全国碳排放权交易的方式、时段、账户等相关事项进行了明确,以规范全国碳排放权交易及相关活动,保护各方交易主体的合法权益,维护交易市场秩序。

“万亿元量级的中国碳排放权交易市场即将开启。”北京特亿阳光新能源总裁祁海珅对《证券日报》记者表示,建设全国碳排放权交易市场可以助力“碳达峰、碳中和”,形成碳量(碳排数据)有据可依、有据可查、有据交易的动态碳量交易活动平台。一个全新的以碳量为交易单位的金融交易系统的产生到日趋完善,会对我国经济结构调整、社会发展和治理等产生巨大影响。

《公告》明确,挂牌协议交易单笔买卖最大申报数量应当小于10万吨二氧化碳当量,挂牌协议交易的成交价格在上一个交易日收盘价的±10%之间确定。大宗协议交易单笔买卖最小申报数量应当不小于10万吨二氧化碳当量,大宗协议交易的成交价格在上一个交易日收盘价的±30%之间确定。根据市场发展情况,交易系统目前提供单向竞买功能。

财政部专家库专家、360政企安全集团投资总监唐川对《证券日报》记者表示,碳排放权交易是对碳排放配额(CEA)的交易,就是在碳排放配额管理制度之下,部分地区、企业通过市场化的交易机制,来实现自身碳排放资源的优化。

唐川进一步表示,基于该体系,仍然需要增加碳排放配额的主体,即依赖“高能耗”发展模式的地区、企业,可以通过采购碳排放配额来为降碳减排工作实现“平稳过渡”;而碳排放配额过剩的主体,即一些“低碳发展”的地区、企业也可以通过将碳排放配额出售来实现资源的“变现”。从碳排放管理角度来看,这是一个“激励机制”,不仅让“低碳发展”的主体能够尝到“甜头”,亦可以让高排放的主体意识到“资源有价”,从而更快推进自身的产业发展模式优化。

早在2011年10月份,国家发展改革委就已发布《关于开展碳排放权交易试点工作的通知》,批准北京市、天津市、上海市、重庆市、广东省、湖北省、深圳市成为试点区域。

随着试点工作的推进,我国碳市场建设在探索中不断发展,即将从试点走向全国。“中国碳资产市场潜力巨大,规模有望超万亿元。”无锡数字经济研究院执行院长吴琦在接受《证券日报》记者采访时表示,全国碳排放权交易市场启动后,随着覆盖行业范围的逐步扩大,以及交易品种和方式的不断完善,结合我国的“双碳目标”来看,我国碳价格大幅上涨将成为必然,市场交易额将超过2万亿元。

根据全国碳市场总体设计,纳入全国碳市场的高能耗行业有八个,包括电力、石化、化工、建材、钢铁、有色金属、造纸、民航。

苏宁金融研究院投资策略研究中心主任顾慧君在接受《证券日报》记者采访时表示,随着碳价的上升,上述高能耗行业将面临越来越紧迫的排放压力,从而推动整体能源结构的优化和相关领域的绿色技改。其中电力技改中的余热回收,钢铁技改中的以电替煤,交运技改中的新能源车、充电桩等相关产业,建材技改中的装配式建筑,化工技改中的氢化工等是可以重点关注的方向。