又有明星基金经理离任。

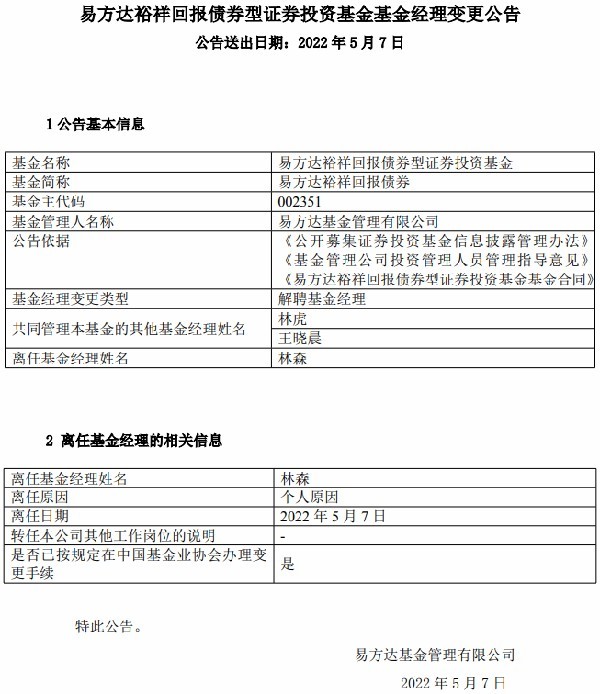

5月7日,易方达基金发布公告称,管理易方达裕祥回报等7只基金的林森因个人原因离任,并且没有更多转任公司其他工作岗位的说明。

易方达裕祥回报基金经理变更公告

据业内人士分析,按照此前的惯例,这就意味着林森即将告别易方达基金,另谋去处。

不过,截至澎湃新闻记者发稿时,林森的基金从业证书仍显示在易方达基金,状态为正常。

林森基金从业证书情况,来源:中基协网站

其实,明星基金经理离职并非独此一家。2022年以来便已有董承非、周应波、赵诣等明星基金经理先后离职,这些离职的基金经理大部分选择创办或加入私募基金,又或是加盟个人系公募基金。业内人士认为,林森或许也是为了追求更灵活的机制而作出相似的选择。

曾和张清华共同管理过5只产品

虽然对于普通投资者来说,林森的名字有些陌生,但其在债券投资和“固收+”领域极具知名度,在一季报中,他除了担任基金经理职务外,还是易方达基金固定收益全策略投资部联席总经理。

公开资料显示,林森曾任道富银行风险管理部的风险管理经理、外汇利率交易部的利率交易员,全球最大债券投资公司——太平洋资产管理公司(PIMCO)基金管理部基金经理。

2015年4月,林森加入易方达基金。2015年11月,他开始出任易方达安心回馈的基金经理,这只基金当时的基金经理是张清华,日后的易方达混合资产(固收+)领域“一哥”。

在张清华和林森搭档的近6年时间里,易方达安心回馈迅速成为了易方达的明星产品,至林森卸任时,该基金累计收益率约134%,林森任职总回报为127.53%、任职年化回报13.6%,规模达90.36亿元。

更被市场津津乐道在是,在权益市场大幅走高的2019年,林森曾用三成股票仓位跑赢许多高仓位基金经理。Wind数据显示,易方达安心回馈2019年的投资收益为40.68%,领先于混合型基金32%的平均收益,大幅跑赢全市场所有基金22%的平均收益,而截至2019年末的股票仓位仅有31%。

其实,作为偏债混合型基金,易方达安心回馈在近五个年度内均实现正收益,该基金自2016年至2021年的回报率依次为3.41%、22.16%、-5.85%、40.68%、31.75%、13.19%。

易方达安心回馈年度回报,来源:Wind

Wind数据显示,截至3月末,林森共掌管7只公募基金产品,合计管理规模为692.4亿元,其中有5只都曾和张清华共同管理过。而在2021年末,林森管理的7只基金规模曾一度超过千亿元,达1071.04亿元。同样是在2021年末,易方达基金副总经理、多资产投资业务总部总经理、固定收益投资决策委员会委员张清华在管基金规模为1483.24亿元,更偏向主动权益投资的易方达基金副总经理、权益投资决策委员会委员张坤的管理规模为1019.35亿元。

林森在一季报中指出,从基本面角度,在现在这个时点不应悲观。疫情的波及范围虽然超出预期,但疫情终将得到控制。基金组合投资的大部分制造业企业,将通过更加积极的排产来弥补短期疫情造成的停产的扰动。长期来看,疫情和地缘政治都不改变中国制造业在全球供应链占比提升的长期趋势。

以汽车零部件行业为例,林森认为,随着电动化和智能化的发展,汽车行业的整体格局有望重塑。传统整车厂和一级供应商的固有关系正在被突破。在整车厂更注重产品迭代速度与成本控制的新形势下,中国的零部件企业有望成为电动化浪潮下的“卖水人”。一季度压制制造业企业的另一个因素是成本端的大幅上涨。三月开始,由于美联储鹰派的货币政策,全球大宗的整体价格已经有一定程度的下行。同时,强势的美元有利于增强中国制造业企业在全球的竞争力。综合来看,泛制造业最困难的时间正在过去。

在管产品4月底曾增配新基金经理

其实,林森要离开易方达一事,坊间早有传言。而到了4月底,由其管理的易方达安心回馈、易方达裕景添利、易方达瑞通、易方达裕祥回报、易方达瑞弘等基金均增聘了新的基金经理,则被认为是林森即将离任的明确信号。

4月23日,易方达瑞弘、易方达瑞通均增聘韩阅川为基金经理,易方达裕景添利则增聘李一硕为基金经理;4月29日,易方达高等级信用债A增聘胡剑为基金经理;4月30日,易方达安心回馈增聘李中阳为基金经理,易方达裕祥回报增聘王晓晨为基金经理;而易方达瑞程则是自5月7日起直接交由贾健管理。

其中,王晓晨现任易方达基金固定收益全策略投资部总经理、固定收益投资决策委员会委员、基金经理,兼任易方达资产管理(香港)有限公司基金经理、就证券提供意见负责人员(RO)、提供资产管理负责人员(RO),胡剑现任易方达基金固定收益研究部负责人,均是易方达基金的中坚力量。

林森正式离任后,7只基金中,除了一季度规模超400亿元的易方达裕祥回报由2位基金经理共同管理外,其余6只均由1名基金经理独自管理。

离职后或“奔私”?

关于林森离职后的去向,曾有业内消息称,他或将“奔私”加盟一家业内知名私募。

不过,按照4月1日新实施的《证券基金经营机构董事、监事、高级管理人员及从业人员监督管理办法》的规定,证券基金经营机构不得聘用从其他证券基金经营机构离任未满6个月的基金经理和投资经理,从事投资、研究、 交易等相关业务。而林森如果继续从事投研、交易业务,那么需要受到6个月静默期的限制。

今年以来,已有兴全基金董承非、中欧基金周应波、农银汇理赵诣等多位绩优的明星基金经理先后离职。

有基金业内人士就坦言,大型公募基金的人才流失,或许和公司体制机制有很大的关联,“激励机制更灵活的个人系公募以及个人设立私募显然更能增加基金经理的整体收入。”

不过,并非所有的公募基金经理能适应私募的风格。

以富国基金于洋为例,2021年12月31日,富国基金发布公告表示,增聘于洋为富国新动力灵活配置混合的基金经理,与刘博共同管理该基金。

公告显示,于洋自2011年8月至2013年2月任第一创业证券医药行业分析师,2013年3月至2015年2月任华创证券医药研究员,2015年4月至10月任安信证券医药行业首席分析师。2015年11月,于洋加入富国基金,担任高级行业研究员;并自2017年开始担任基金经理。Wind数据显示,于洋在任期间,共管理了富国医药成长30、富国生物医药科技、富国医疗保健行业、富国精准医疗、富国新动力等多只基金,管理规模共计138.92亿元。

2020年6月,于洋从富国基金离职。同年9月加入钦沐资产,担任投资总监,直至2021年11月。

2021年11月11日,于洋曾发布一份给持有人的信,信中提到自己的离任原因。一方面,个人投资风格在未来一段时间还是较难适应私募的绝对收益目标。另一方面,他创立私募后,运营方面事务占据不少精力,无法专注于单纯的投资工作。