来源:华夏基金

所谓的“安全边际”,就是凡事给自己留有余地,避免自己陷入无所适从的境地。

生活需要“安全边际”,这很好理解。缺乏安全感似乎是人之常情,我们总在追求一些可以带来安稳的确定性。举个例子,假如导航的预估时间是30分钟,但为了避免迟到,我们可能也会选择提前40分钟出发。

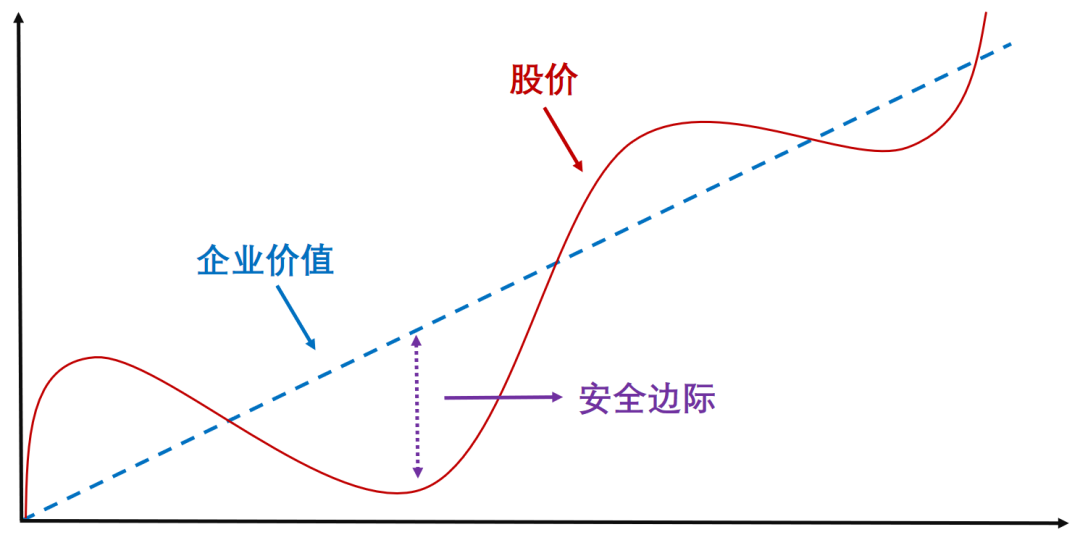

投资也需要“安全边际”。这一点相信对价值投资有所了解的朋友早就不陌生了,这是由巴菲特的老师——格雷厄姆所提出的,代表的是“证券的市场价格低于其内在价值的差额”。

价值投资者认为,短期市场经常是由情绪主导的,可能会出现非理性的暴涨暴跌,而长期的股价终究会回归公司的内在价值。

因此,如果我们可以只用1元钱买到一只内在价值是2元的股票,这差额的1元,就构成了我们的“安全边际”,有望在长期为我们的投资贡献收益率。

投资当中的安全边际不仅应该视为一种策略,更是一种思想,可以起到“心态稳定器”的作用,在市场大跌中让我们知道持仓可能正被市场错误的定价,大概率处于“下有底”的状态,不至于因为慌乱失去平素的纪律性,在一定程度上提升我们投资的胜率。

那么,对基民而言,我们应该如何提高投资中的安全边际呢?事实上,安全边际在投资中的要义,主要就是“买好东西”、“买得便宜”。

1

买好东西:投资优质的资产

买好东西,就是要投资优质的资产。有句话说得好,“伟大的企业,本身就是相对平庸企业的安全边际”。

正如芒格所说:

“长期而言,一个公司股票的盈利很难比这个公司的盈利多。如果公司每年赚6%持续40年,最后的年化回报也就是6%左右,即使你买的时候股票有很大的折扣。但反过来如果公司每年资产收益率达18%并且持续二三十年,即使你买的时候看起来很贵,他还是会给你带来惊喜。”

如果说投资于伟大的企业就是重要的安全边际,对于基民而言,投资于优秀的基金也是一样的道理,因为优秀基金的底层资产正是这些优秀的公司。

从微观上看,优秀的基金经理赚到的是公司的盈利的钱,但从宏观上看,他们的持仓也会随着时代的脉络不断演进,核心是在分享我国经济增长和产业升级带来的红利。

而这样的投资方式,相较于激进上杠杆、重仓押注炒热点等短线思维明显更加稳定,逻辑也更容易持续。因此也不难理解,为什么一年赚三倍者众,而三年赚一倍者寡。

优秀的基金长期赚钱,但并不等于它短期没有波动。如果过分在意短期波动,便很容易错过这些可以历经牛熊考验的“佼佼者”。

中国公募基金行业发展至今,诞生了超过30只“十倍基”,而它们无一不是挺过“暴跌”在风雨的历练中成长起来的。

图:部分“十倍基”成立以来收益率

(基金成立至今收益率排名,截至2022-6-2)

就像那些长期的大牛股一样,它们在泥沙俱下的熊市中也很难独善其身,但每逢市场有反弹,它们总能成为新一轮行情的“骑手”。波动并不会改变优质资产的投资价值,从后视镜的角度来看,反而又是给了我们一次“上车”的机会。

——那么,如何判断基金是否优质呢?

对于主动管理的权益型基金而言,我们不应该过分关注基金的短期业绩。短期业绩的影响因素太过复杂,市场风格、情绪、甚至运气,都可能导致净值的走势不及预期,而基金经理的长期投资水平,才是基民应该关注的安全边际。一个重要的参考指标,就是基金的阿尔法。

业内通常对基金的收益率用以下公式来区分市场因素和人为因素:收益率=阿尔法系数+贝塔系数*市场/基准平均收益率。

贝塔收益就是基金跟随大势获得的被动收益,而阿尔法系数是基金经理通过选股、择时等带来的主动收益,反映的是基金经理的主动投资能力。

因此,阿尔法系数越大,通常说明基金经理的选股能力越强。

阿尔法系数在基金评价机构——晨星中国官网,输入基金代码就可以查询。比如说下图这只基金,相对于业绩基准的阿尔法系数就是36.11%,也就是基金经理相对于基准实现的“超额收益”。

如果你持有的基金和上图一样,相对于基准指数和同类平均都可以取得正的阿尔法系数,那么说明前期的下跌其实主要是市场因素导致的,而这一因素未来有望逐步修复,则不需要过于担忧。

但如果该基金长期都难以取得正向的超额收益,那么可能就需要考虑“撤退”,转换基金了。

2

买得便宜:好资产也需要合理的价格

万事万物都逃不过“周期”二字,市场估值的均值回归也总是在发生。

所谓估值就是判断一个投资产品是贵还是便宜,方法多种多样。其中最为被广泛接受的方法是通过一个称作“市盈率”的指标,也叫PE,越低说明越便宜,越高说明越贵。

为什么要重视估值?因为即便是质地非常优秀的资产,当它的价格严重高于本来的价值之后,二级市场的分歧也会加深,投资也将在过热的情绪中演变成“击鼓传花”的博弈。当某天大家都觉得它“太贵”的时候,多方的力量就会逐渐衰竭,最终需要股价的回撤和下跌来消化估值,而这个过程可能会是漫长的一波三折。

而那些阶段性被市场低估,因此股价低于其内在价值的公司,短期也可能会“更低估”,对于不“顺风”的投资者来说,中间的过程可能会相当煎熬。但是,市场不可能长期忽略一个企业的成功,当估值“合理”到足以反映大多数可能的坏情况的时候,追逐安全边际的资金便有望形成合力。也就是说,低估的资产如果投资逻辑并未被颠覆,也总有望迎来价值回归。

因此,投资优秀的资产也需要考虑合理的价格。为自己留下足够的“安全边际”,避免“高位站岗”,承受估值均值回归的过程。

把这个思路应用到基金实操上,那就是要把握住市场低估或者板块低估的投资机会。

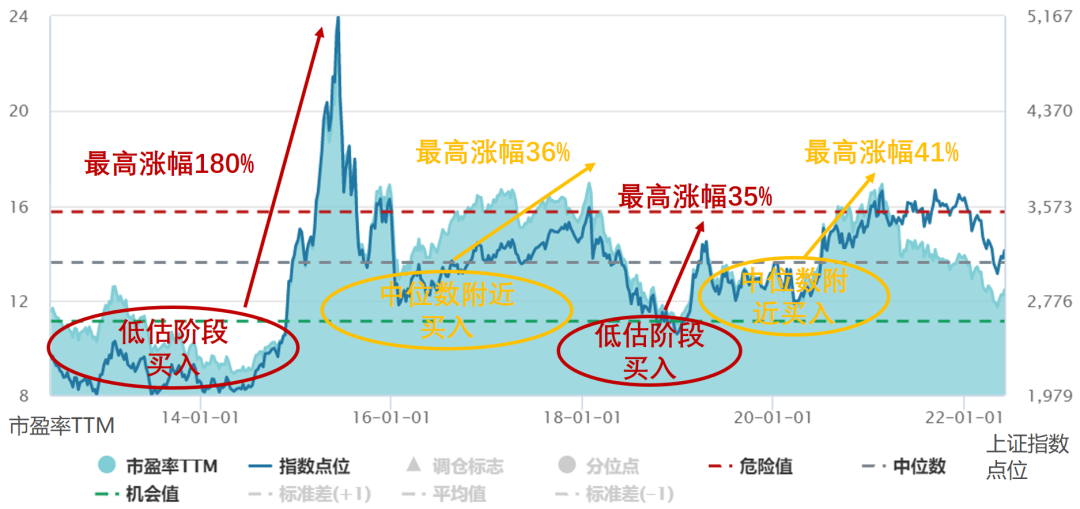

以上证指数为例,过去10年,上证指数PE-TTM的中位数是13.6倍,对应下图中的灰色虚线;80%分位点是15.74倍,对应红色虚线,在此之上可以认为是“贵”;最低20%区间是11.12倍,对应绿色虚线,在此之下看作 “便宜”。

近十年上证指数走势 vs 市盈率TTM

(来源:Wind,2022-6-6,指数历史业绩不预示未来走势)

以史为鉴,从图上来看,估值便宜的时候买,往往有较大收获;而中位数附近买,收益也不容小觑。背后体现的,便是“安全边际”的力量。

目前上证指数市盈率TTM为12.45倍,仍然处于近10年中位数以下。由此可见,从长期的角度来看,当下仍然属于需要考虑“战略性做多”的区域。

当然,基金定投也是为自身积累“安全边际”的重要方法。不惧市场行情按部就班的买入,其实可以有效提升投资者的心理安全边际。

——如果把估值的安全边际与基金定投的心理安全边际结合起来会怎么样呢?

那就是按规律保持定投,但是在“低估”的时候尽量多投资,“高估”的时候少投甚至不投。

之前也通过回测给大家论证过这一策略的有效性,相较于每次定额的定投方式,根据PE百分位的低估多投、高估少投策略确实能帮助我们有效提高收益率,部分APP的“智能定投”也正是源于这一策略。

3

专注自身:只做自己看得懂的投资

最后想说,最大的“安全边际”还是来源于自身。

巴菲特经常强调的能力圈,就是“只做自己能看得懂的投资”。我们永远无法赚到认知范围以外的钱,短期的运气,在长期也会被均值回归。

对于能力圈范围外的投资,我们常见的情形就是:一遇下跌就开始对投资标的产生明显的不信任,急着卖出回避风险、挽回损失。由于对于波动十分焦虑,完全无法做到平常心,最终的结果就是早早地被“震下车”,与长期的投资机会擦肩而过。

因此,朋友、大V的建议可以听,但一定要有自己的判断能力,不能盲目跟风。进行任何操作前,都要了解清楚背后的逻辑。说这只基金好,到底好在哪里?说这个行业好,到底有什么潜力?只有这样,才能在面临波动时有自己的判断,保持定力。

这就是为什么,虽然市场行情总是倾向于让人忽视长期主义,而陷入短期博弈的泥沼中,但是聪明的投资者总是能给自己留足“安全边际”,从容地识破市场的情绪波动,并利用人们的恐慌与贪婪赚钱;而新手却总是被情绪带跑,无奈交出筹码,倒在反转的黎明前。

事实上,能想清楚我们赚的是什么钱,甚至有时候比这次投资赚了多少钱更重要。

无论是公司的业绩还是基金净值,我们都很难精准预测。但是,我们可以通过不断的学习和反思,对自己能力范围内的认知不断深化,进而可以对价值进行大致的分析,再利用短期市场的不理性,获得长期的更高收益。因为这才是价值投资与长期主义的要义。

今天就说到这里,祝大家投资理财顺利~