来源:广发基金

相比一涨一跌都会引起众多关注、甚至还会登上热搜的股票投资而言,债券投资的国民度就弱多了。

而作为债券基金的其中一个子分类——债券指数基金,了解的人更是少之又少。

深知债券指数基金在家庭配置当中的重要性的基长,觉得是时候要跟大家好好介绍介绍了。

什么是债券指数基金?

要了解债券指数基金,我们先从指数基金开始说起。

指数基金,相信不少小伙伴已经不陌生了,尤其是在近几年股票指数基金迅猛发展,大家或多或少都略有了解。

简单来说,就是以特定的指数作为投资对象,通过“抄作业”的方式,以这只指数的全部或者部分成份股构建投资组合,目标是获取跟这只指数大致的收益率。

在这里需要说明的是,大家不要看到“指数基金”这四个字就认为都是高风险、高波动的,关键其实要看所跟踪的指数。

股票指数基金,跟踪的是股票指数,如沪深300、中证1000、创新药等等,波动会比较大;

而债券指数基金,跟踪的则是债券指数,如1-3年农发债、7-10年国开债等等,相对来说波动较小,所以债券指数基金是稳健理财的重要选项之一。

聊聊规模最大的两类债券指数基金

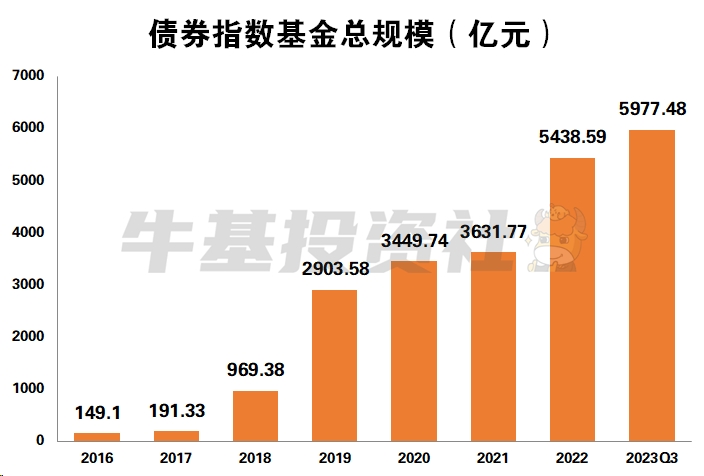

过去近8年时间,债券指数基金规模大幅增长,从2016年的149.1亿元增长至2023年三季度的5977亿元,说明投资者在用真金白银表示对债券指数基金的认可。

数据来源:wind,日期截至2023-09-30

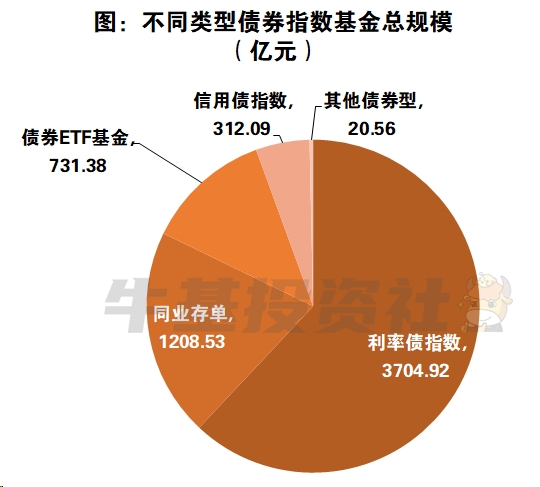

从细分类别来看,债券指数基金主要是利率债指数基金,占比近62%;其次是同业存单指数基金,占比超20%。

数据来源:wind,日期截至2023-09-30

那么,这两类债券指数基金到底是怎么回事呢?

由于指数基金主要投资的是标的指数的成份股,所以我们关键是要了解所跟踪的指数。

什么是利率债?

利率债与信用债相对应,指的是由中央政府、各地方政府、政策性银行和央行等机构发行的债券,包括国债、地方政府债、政策性金融债和央行票据等。

从发行主体可以看出来,利率债背靠的主要是政府信用,违约风险极低,所以价格主要受市场利率水平的影响。

而信用债发行主体主要是企业或公司、商业银行、城投平台等机构,这些机构相当于用自己的信用作为担保发行债券,向公众付利息借钱,包括企业债、公司债、商业银行债券、非银行金融债券等。

跟利率债不同的是,信用债的价格除了受到市场利率的影响之外,还会受到发行主体的信用状态的影响。

相比利率债,一般情况下信用债的违约风险要高一些,所以信用债的票面利息也会高于利率债,作为风险补偿。

想要搞懂同业存单指数,先搞懂同业存单是什么。

同业存单指的是存款类金融机构在全国银行间市场上发行的记账式定期存款凭证,作为一种货币市场工具,是债券市场的重要组成部分,也是货币基金常用的投资标的。

看完之后,是不是感觉文绉绉的,看不懂?

总的来说,同业存单就是一类信用评级较高、期限较短、主要发行人为国有银行、股份制银行和大中型城商行的流动性管理工具。

目前市场上的同业存单指数基金主要跟踪的是中证同业存单AAA指数,这只指数的样本券由在银行间市场上市的主体评级为AAA、发行期限1年及以下的同业存单组成,反映信用评级为AAA的同业存单的整体表现,风险较低、波动较小。

通过以上介绍,大家发现了没,目前市场上主流的债券指数基金,无论是利率债指数基金,还是同业存单指数基金,所跟踪的债券在债券这个大品类当中都属于风险偏低的。

如果大家也有稳健理财的配置需求,那不妨关注债券指数基金哦~

想要快速入门的话,可以先考虑得到大众较为一致认可的利率债指数基金和同业存单指数基金。

(文章来源:广发基金)