来源:华夏基金

昨天,A股的空气中氤氲着一种“我回来了”的气息!这根放量的大阳线背后,包含了投资者无数难言的情绪。一根大阳线,千军万马来相见。

大盘全天推土机式单边大涨,大小票一同强力回血。盘面上,两大央企巨象分别在上下半场涨停激活做多情绪,中字头带头反攻;此前深陷流动性囹圄的中小票展现强劲弹性,逾百股涨停。

截至收盘,上证指数涨3.03%报2906.11点,创2022年3月以来最佳表现;深证成指涨2%,创业板指涨1.45%,北证50涨0.61%,万得微盘股指数涨5.39%,万得全A、万得双创均涨超2.5%。(数据来源:Wind)

A股全天放量成交9036.3亿元,创年内新高;北向资金净买入62.94亿元。

总是相信美好的事情终将发生,但美好不会无缘无故地发生。多日低迷后,市场缘何迎来放量大涨?反攻持续性怎么看?

涨的是信仰

政策期待+情绪发声

政策东风再至,拂过万千艰难,涨的是信仰,是对政策的回应和期待。

其一,全面降准及定向降息,力度超市场预期。

1月24日,中国人民银行宣布:

自2024年2月5日起,下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构);

自2024年1月25日起,分别下调支农再贷款、支小再贷款和再贴现利率各0.25个百分点。

对于权益市场而言,降准和结构性降息的意义不仅限于宏观经济的稳增长,也是近期资本市场政策组合拳的一部分,对引导投资者预期有重要作用。

今年开年以来,A股市场表现持续疲弱,一方面原因在于投资者的高预期与实际稳增长政策落实之间的差距,市场预期大幅下修,在这样的时间点出台降准超出市场预期,继续释放了稳增长政策发力的信号,对提振投资者信心较为有力。

其二,除了货币政策的宽松,近期监管层对于股市波动的表态也超预期。

证监会副主席王建军接受媒体采访时表示,建设以投资者为本的资本市场,要让广大投资者有回报、有获得感,“重融资轻投资”有望得到扭转。

其三,周三(1月24日)国资委对于市值管理的表态超预期。

国资委产权管理局负责人透露,将把市值管理成效纳入对中央企业负责人的考核,引导中央企业负责人更加重视控股上市公司的市场表现,及时通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度。

央企在A股的占比较高,对市场整体有很好的提振效果,央国企价值重估催化东风浩汤,新一轮沪指反攻的号角或已在遥远的地方吹响。

情绪发声,人心底部思涨,涨的是信仰,是为A股投资价值的正名。

这是沪深300调整周期的第四年。

2019年至2021年中的是以核心资产、优质赛道为代表的超级牛市;但待到人人拥抱核心资产之时,连续的下跌逐步开始了,并持续至今,多少曾在神坛的公司跌落凡间,多少优质公司打五折、三折出售。

时至今日,当下跌成为继续下跌的理由,就像高亢牛市中上涨成为持续上涨的理由一样,这样的下跌俨然已经非理性,悲观的声音滋生于其中,声声入耳,刺激着很多投资者的神经。

悲观的声音质疑资本市场:A股是否仍有投资价值?

完全忽视了A股中长期向好的两大基础:其一,中国产业转型升级进程不断深化,将不断A股推升企业盈利中枢,其二,“房住不炒”及资管新规背景下,居民、机构资产配置的迁移将不断推升股市估值中枢。

悲观的声音质疑价值投资:其规律在中国能否仍然有效?

十七年了,我们总是一次又一次打响3000点保卫战,诚然,必须要承认,我们的资本市场诞生与上世纪90年代,至今只有30多年的时间,仍在处在“否定中形成新肯定”的过程,目前阶段与已有100多年经验建设的成熟市场有些不一样。

价值投资讲究的是长期复利回报,其中一个很关键的因素就是时间,在海外成熟市场,无一例外,长牛并非一日走出,价值投资的确认同样需要时间来证明。越是迷茫的时候,我们越是应该坚信价值规律和投资常识,相信优秀标的在长期就应该获得与之匹配的优秀价格。

今日的大涨,究其原因,除却政策利好的刺激,另一面是情绪的发声,是人心的表达,是为A股投资价值的正名,是对悲观声音的纠偏。

涨的是理性

极端估值+超跌反弹

前期被动超卖或暂歇,超跌反弹,涨的是理性。

此前由于大盘大幅回落,快速跌至2724点,大盘偏离5日均线较远,意味着技术上严重超卖,超卖带给了短线资金抄底机会。而超跌是反弹最大的动力,也是最没有阻力的方向,因而抄底资金多关注的就是超跌股,这也是为什么近日超跌股受到资金追捧的原因之一。

当前因为雪球敲入、两融平仓、绝对收益类产品降仓等原因被动卖出或将逐步告一段落,市场会逐步走出资金“负反馈”和情绪引发的快速调整,在政策东风吹拂和资金面的正反馈中走上最没有阻力的方向。

跌了两三年带来极端估值,不贵了是真理,涨的是理性。

涨多了是原罪,不贵了是真理。当前部分指数历经调整后再度显现极端估值:

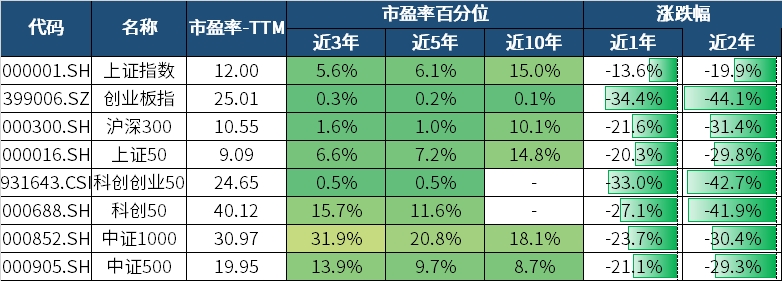

偏成长风格的创业板指TTM市盈率本周低至25.0X创下历史新低;偏大盘蓝筹的沪深300指数TTM市盈率10.6X,股权风险溢价超过均值以上2倍标准差,已低至2016年初、2019年初、2020年3月和2022年10月等历史阶段性底部的极端水平。

(来源:Wind,截至2024-1-24,注:若指数发布日至今不满5年/10年,则采用全部历史数据,部分指数发布日期尚短,故不展示近10年百分位数)

市场总会朝着最没有阻力的方向前进,跌多了会回升,涨的是理性。

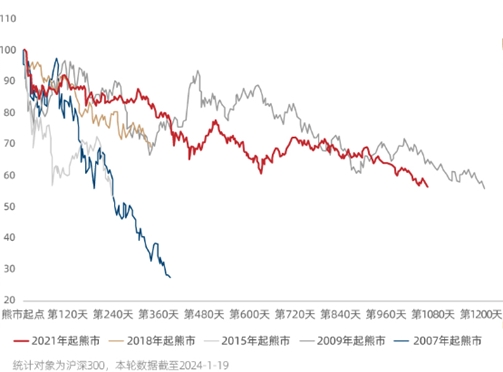

过去二十年,以沪深300指数为尺,A股市场共经历了五轮调整周期。前四轮调整周期,最长持续1219天,本轮已1073天;平均最大跌幅48.5%,目前最大跌幅已达44.4%。(数据来源:Wind,截至2024-1-19)

无论是牛市还是熊市,市场走到极限之后总会向反方向运动。无论是下跌的最大幅度还是出清的持续时间,当前都已接近历史极值,因而更应理性看待本轮周期的位置,有离开就会有回归,有挣扎就会有挣脱。

如今身处自然界的冬天,同样亦是A股资本市场的冬天。

然而冷暗并不是这个季节的全部,即便艰难,但总会有些感动,“人类在这种巨大的寒冷中,在无尽的荒野与漫长的冬天中,用双手撑开了一小团温暖与宁静。”

事实上,冬天是个意义深远的季节,生命在消沉、凋落的同时,也在酝酿一个盛大、生机的春天。

后来的资本市场总是感恩那些行情并不精彩、有些严寒的年份,市场在危机的磨砺中不断重构,在风暴的洗礼下冲刷再建,才有了此后更加成熟的政策应对与更为充分的风险预期。

当前监管层对于市场足够重视,利好量变终将渐近质变,随着由上而下的执行力优势发挥,我们有理由期待市场由极端估值回归,进入经济与资本市场共振向上的良性循环。

最近读《冬牧场》,里面写道:“差不多每年的十二月下旬到一月中旬,总会是冬天里最难熬的日子,不可躲避。再往后,随着白昼的变长,气温总会渐渐缓过来。一切总会过去的。”

事后都易,当下最难。回顾过往的资本市场,每一轮漫长冬季的走出都伴随着千丝万缕的纠结,而每一轮新周期的起点都是从重重矛盾中开始的,反反复复,周而复始。

也许此后气温仍有反复,寒冷并未必在此刻终结,但春天来的很慢,春天才有浪漫,且让我们“越过艰难向春山”。