来源:富国基金

近期,30年期国债品种成为债券市场的“香饽饽”,交投情绪火热。截至2024-01-24,30年期国债利率下行至2.74%。不由得让人思考,超长债还能继续买吗?是不是该轮到前期稍显克制的短债表演了?对于普通投资人而言,债券到底是买长还是买短呢?今天来辩一辩债券的“长”与“短”。

(一)市场热点:为何30年期国债成为近期市场的香饽饽?

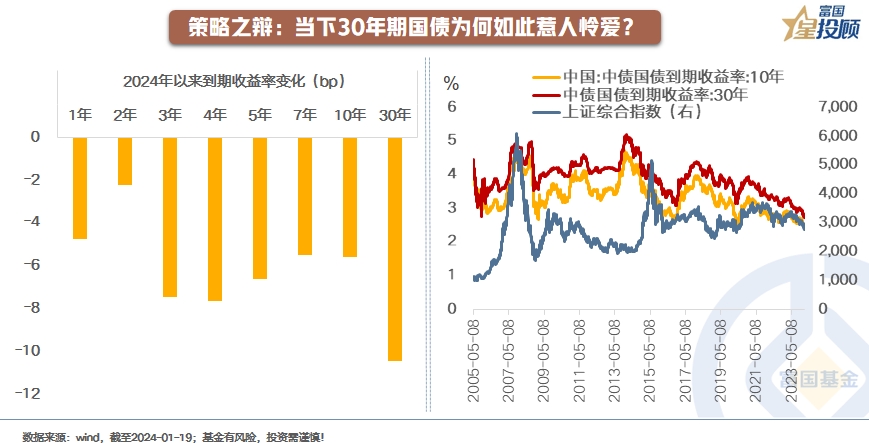

1)策略之辩:30年期国债是快牛行情里,一键加久期的重要品种

驱动30年期国债收益率快速下行的因素主要有两个。一是,市场对于年初以来降息的期待强烈,同时对于未来的基本面预期相对较弱。在这种背景下,30年期国债的久期很长,可以博弈利率下行带来的债券价格上涨。二是,站在新一年的年初时点,机构的配置需求较强,进一步助推超长债行情的演绎。典型如保险机构,其负债端久期较长,对短期波动的容忍度很高。他们在年初倾向于配置期限更长的利率债,以期获得更高的票息收益。

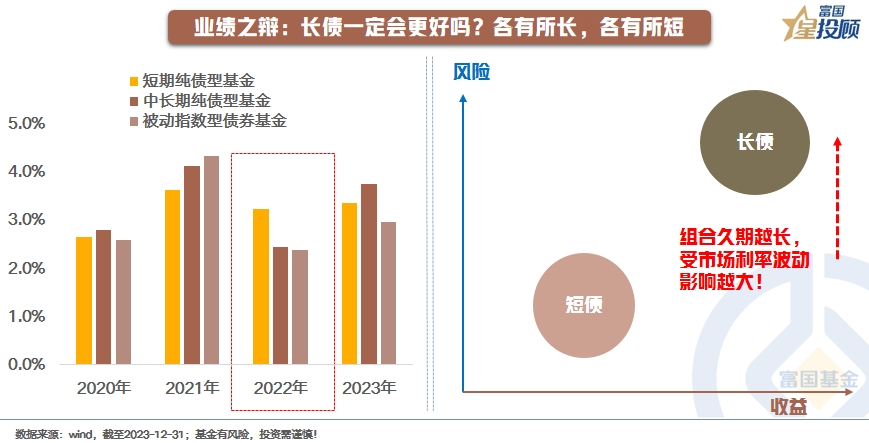

2)业绩之辩:各有所长,各有所短

一是,从风险收益特征来看,长债潜在的风险和收益大于短债。因此,不同风险收益特征的人会选择不同的产品。二是,如果风险收益特征没有明显差异,那么,短债和长债的区别就体现在宏观环境的匹配性上。因此,可以看到,虽然大多数年份长债会比短债收益高一些,但有时短债收益也会比长债高,典型如2022年。

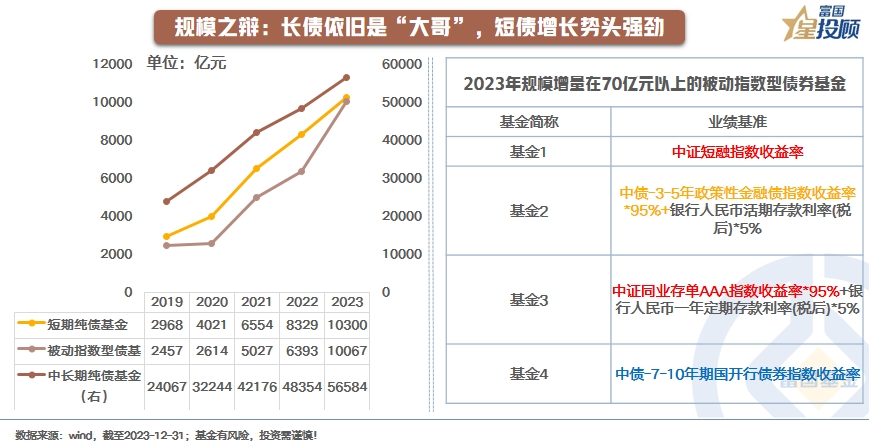

3)规模之辩:长债基金依旧是“大哥”,短债基金2023年规模突破万亿

规模的变化往往代表市场的选择。从存量的角度看,长债规模依旧远超短债规模。截至2023年年底,长债基金规模已经增长至5.7万亿元,短债基金规模也在2023年突破了1万亿元。值得关注的是,被动型债券基金近年规模增长很快,和短债基金同步突破万亿大关。穿透到底层,百亿规模以上的被动指数债基里,既有跟踪短债又有跟踪长债的指数,但跟踪短债的居多。从增量的角度看,2023年,短债基金规模单年度增长率为24%,长债基金规模增长率为17%,被动型债券基金规模增长率达到57%。穿透到底层,被动型债券基金里面单年度规模增量在70亿元以上的,追踪短债指数和长债指数的均有,但短债更多一些。

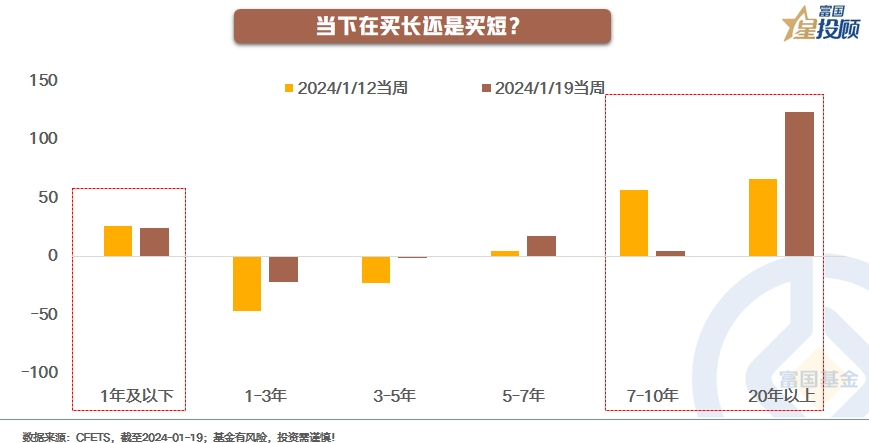

4)当下既在买长又在买短

根据外汇交易中心的数据,从近两周基金产品的债券交易情况看,1年及以下期限的利率债被买入,而7-10年以及20年以上期限的品种也在被买入,居于中间段的有所卖出,长端买入的规模大于短端。

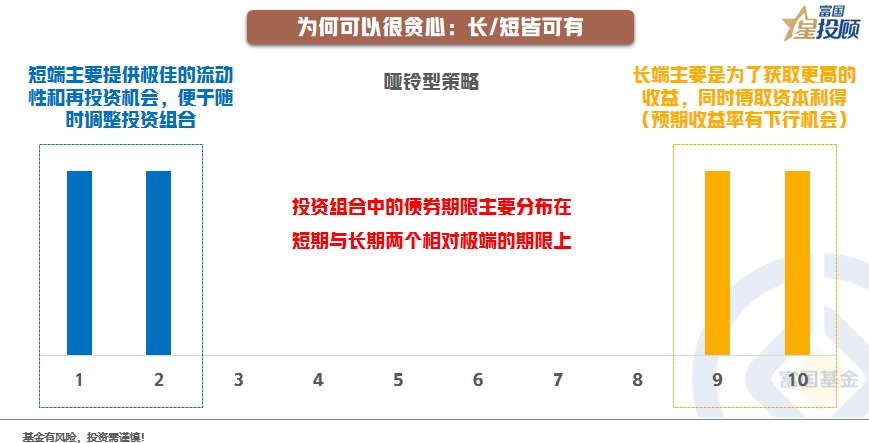

5)为何可以贪心地“既要”“又要”?

既买长债又买短债的行为也被称作哑铃策略,买长债的原因在于:长端的票息本来更丰厚,同时市场对经济的预期较弱(意味着短期长债利率上行风险较小),并对未来降息有期待。买长债可以借助久期的力量,博弈利率下行带来的债券价格上涨的机会。买短债的原因在于:短端的流动性非常好,便于随时调整投资组合。

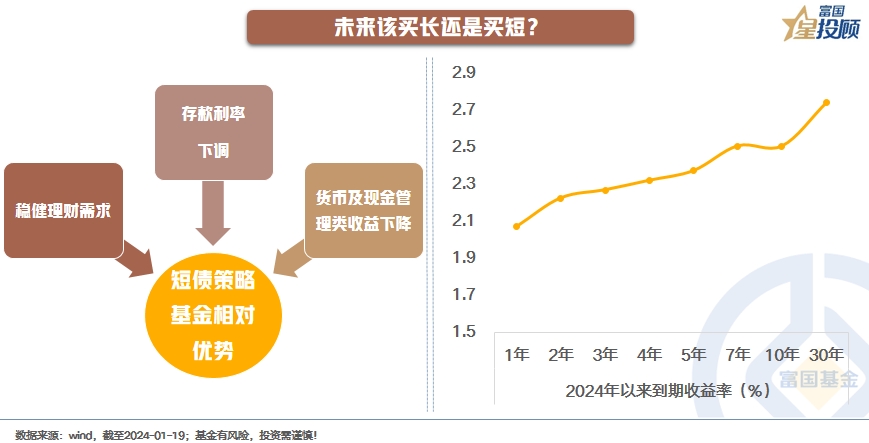

6)未来买长还是买短?

一方面,30年期国债、10年国债分别下行至2.76%、2.50%。短期长债对于经济偏弱和货币宽松预期的定价较为充分,进一步大幅下行或需要新的催化条件;另一方面,从曲线形态来看,当前十分平坦。未来存在走陡的可能(短端利率下行),短端性价比相对更高。此外,从配置端的生态变化来看,随着存款利率下行,货币及现金类产品受到更严格的投资约束,越来越多稳健理财需求将目光瞄向短债基金。

(二)从市场热点到知识点,了解曲线形态背后的意义

理解债券“长”与“短”之辩,核心在于要理解长债和短债定价逻辑的差异。长债和短债之间隔着的究竟是什么?

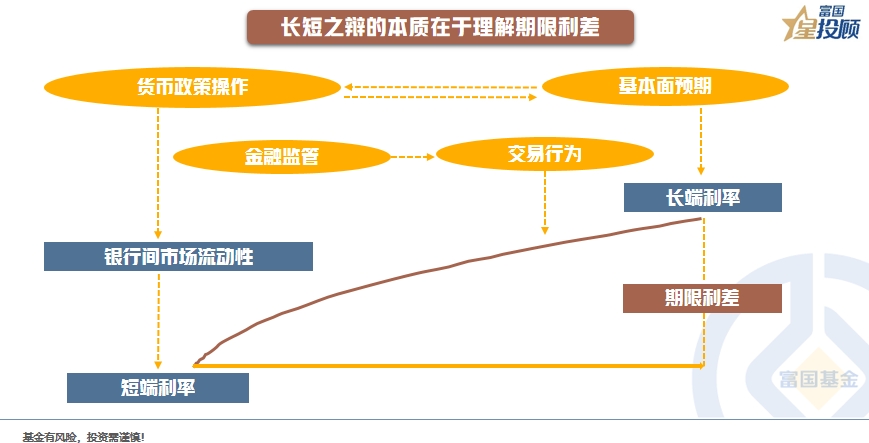

1)长短之辩的本质在于理解期限利差

期限利差衡量的是同样的信用主体,在长债利率与短债利率间的差值。一般而言,长债利率与经济预期的相关度更高,短债利率与央行的操作、资金面环境相关度更高。本轮收益率曲线平坦的原因在于:短债受制于银行间流动性相对中性,短债利率难以下行;对于长债而言,市场年初对于经济预期相对较弱,同时对降息有期待,双重力量推动长债利率快速下行。

2)理解4种收益率曲线形态

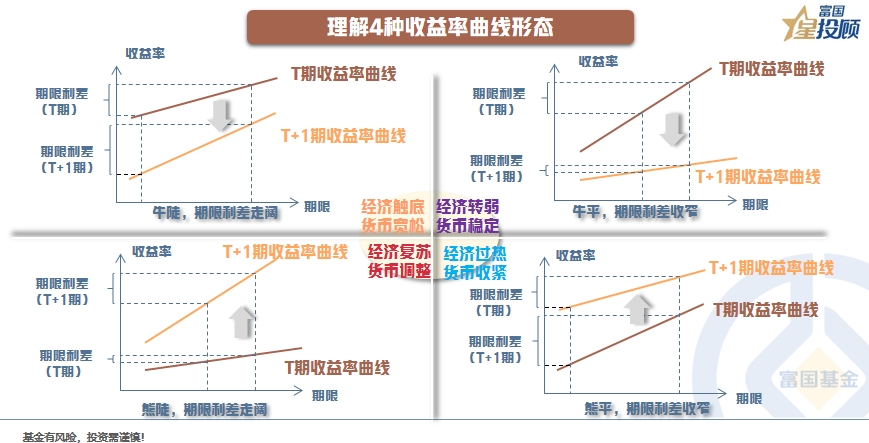

连接长端和短端的收益率曲线,在不同经济环境下有不同的形态,具体可以分为以下4种:

①第一象限:此时经济在转弱,货币环境稳健偏宽松,长债开始反应经济下行,下行速率快于短债,曲线开始平坦化;

②第二象限:此时宏观环境处于经济处于触底期,同时货币政策仍保持宽松。此时短债下行速度快于长债,曲线开始陡峭化;

③第三象限:经济开始复苏,同时,货币政策开始收紧。此时的环境不利于债券,长债的调整幅度高于短债,曲线开始陡峭化;

④第四象限:经济开始过热,货币政策进一步收紧。此时短债上行幅度开始高于长债,曲线开始由陡峭走向平坦。

可见,过于平坦或者过于陡峭的曲线形态都是不稳定的,终究会向均衡的状态回归。

(文章来源:富国基金)