来源:华夏基金

最近市场快速上涨,不少人基金已经回到成本价甚至开始赚钱了,而在坚持底部定投的人也积攒了一些收益。反弹这么多了,要不要先止盈一部分?

01

你的定投盈利了吗?

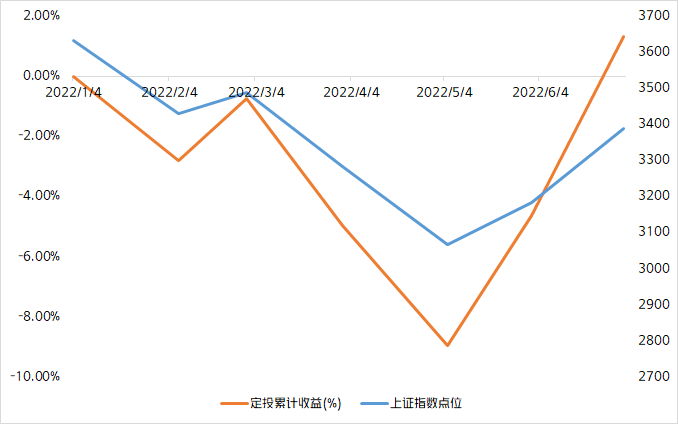

定投通过定期定额投资,在基金净值高时,买到的份额少;基金净值低时,买到的份额多。在今年先跌后涨的行情下,可能不需要行情上涨到原先的初始位置即可盈利。

通过回测数据可以看出,在指数先跌后涨的走势下,定投在这半年成功画出了一条微笑曲线,相比指数更快回正。

定投数据来源:Wind,U8指数定投计算器,定投公式:定投收益率=[(sum(每期定投金额/每期净值)*期末净值)/(sum(每期定投金额*投资期数))]-1.使用U8指数定投计算器计算,以上证指数为模拟定投标的,定投方式为月定投,红利再投资,定投金额为1000元,此模拟为历史模拟收益率,模拟收益不代表历史的真实收益,也不代表未来的预期收益。

那些在市场低位坚持越跌越买、甚至加大投入的人或许确实已经积累了一波不小的盈利。在经历了较长亏损后终于等来了账户赚钱,考虑止盈也无可厚非,那么到底怎么做更科学?

02

如何更科学地止盈?

什么时候止盈更好?

原则就是当收益率达到止盈线时。在具体目标设定上,可以参考年化15%止盈线。

15%的目标并不是随意定的。如果我们翻看偏股混合型指数基金的历史数据会发现,经历了牛熊交替涨涨跌跌后,年化收益基本就在15%左右。这是一根不会轻易达到、但是踮踮脚努努力能够实现的收益,可以我们作为止盈的参考依据。

数据来源:Wind,基日(2003/12/31)截至2022/7/7,指数历史业绩不预示未来表现,不代表投资建议。

但是,光是一条线显然不能应对市场复杂的情形,我们需要更聪明的定投。

市场行情无法预测,我们无法判断后市到底会涨还是会跌,在考虑落袋为安的同时,也要想到如果市场持续上涨,尝试争取更高的收益。

这个时候就可以参考以下两个重要的参考条件:

①市场估值由低变高

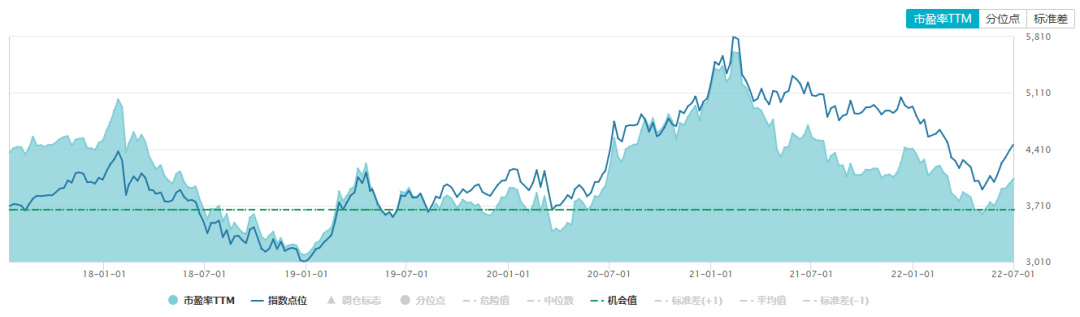

根据《公募基金投资者定投洞察报告》显示,沪深300市盈率要高于近五年60%历史分位,此时市场已经不再被低估,部分行业开始出现泡沫,在市场情绪过热时可以考虑止盈。

②足够的定投时长

定投时间最好超过15次,或者达到1年到2年以上。在定投的早期(15次以下),即使收益翻倍,但可能盈利金额较小,赎回意义不大,故没必要止盈;而定投到了中后期,随着资金越来越多,新增份额摊平成本的效果开始逐渐减弱,也就是所谓的边际递减效应,因此就要及时锁定收益,重新开始新的一轮定投。

如果达到止盈线,并且上面两个条件都满足时,或许就是止盈的理想时刻了;当条件不满足时,即使达到止盈目标,我们也可以再等一等,让盈利“奔跑”,去寻找更好的位置。

那么问题又来了?止盈就是直接卖出吗?怎么操作更科学?这个时候我们可以根据个人的资金使用情况或者市场预期来进行操作~

见好就收

一旦收益达到或者超过目标,就全部赎回所有基金份额,并停止定投扣款。这种方法比较适用于目标明确、保守的投资者,赎回后可重新开启一段新的定投。

分批退出

分批止盈,如果只是达成了目标收益率,可以落袋为安,但可以适度降低卖出的比例,比如每次止盈1/3,留部分筹码观察后市行情。比如如果市场还处于上升阶段,未赎回的部分还能继续享受市场上涨带来的收益,同时还避免了未能及时获利了结情况的发生。

03

当前市场过热了吗?

经过了4月底以来的反弹,市场情绪过热了吗?

从指数估值来看,处于沪深300近五年48%分位处,处于历史中部区域。

数据来源:Wind,截至2022/7/7

从反映市场情绪和流动性的历史成交量来看,参考过往数据来看,目前两市成交量还达不到过热。

目前而言,市场情绪已经脱离4月份最为悲观的“恐慌区”,逐步修复到正常状态,但是并非过热,仍然有很多的结构性机会可供挖掘。随着中报的相继披露,市场或将转向中报业绩驱动引领的结构分化,部分前期超跌但基本面修复的板块或将迎来补涨行情。

对于定投是否要止盈,你有答案了吗?