来源:富国基金

近期“10Y美债”收益率创下2007年以来的最高水平,尽管随后出现了跳水,但也凸显了令人不安的事实:“资产定价之锚的飙升,对全球权益类资产走势的扰动并未停止”。

回望2023年,全球权益资产进入“波动之年”,而“美国的房子、美元的存款、中国的债券、以及不安的原油”,成为可以温柔以待的资产。展望2024年,全球资产又将何去何从?

一、美债收益率缘何飙升?

01全球资产定价锚“10Y美债”破5%,主要源于实际利率和期限溢价上行

在实际利率和期限溢价的双双上行中,美债以“熊陡”的模式,实现了对于利差倒挂的修正。实际上,美国国债“高利率”的背后,是经典的“货币-信用-增长-通胀”周期的逐步回归,后金融危机时代的“低通胀-低利率”状态已经要结束了。

02背后的核心原因:美国经济韧性&发债规模剧增

一方面,9月美国经济再度超出市场预期,特别是零售数据的强劲击碎了市场美好的愿望。叠加海外冲突升温,原油价格的向上预期,进一步放大了通胀的波动,进而带来利率的高企。

另一方面,美国财政扩张超预期,结果是国债供给规模剧增,这既支持了经济表现,同时从供给端推升了利率。

0310Y美债的“顶”在哪里?5%或许已是短期的高点

近期包括美联储主席在内的多位官员表态,金融条件收紧让继续加息的必要性下降。而10y-2y利差已经收窄至-15BP左右,进一步收窄的空间有限。且伴随着借贷成本的上升,美国财政部短期继续发债的动力并不强,美债进一步上升的动力在“衰减”。

此外,加息周期中,10Y美债最高点多高于加息结束利率,而这一条件正出现在当前的市场环境之下。未来,货币紧缩周期逐渐结束,美债见顶下行或只是时间问题。

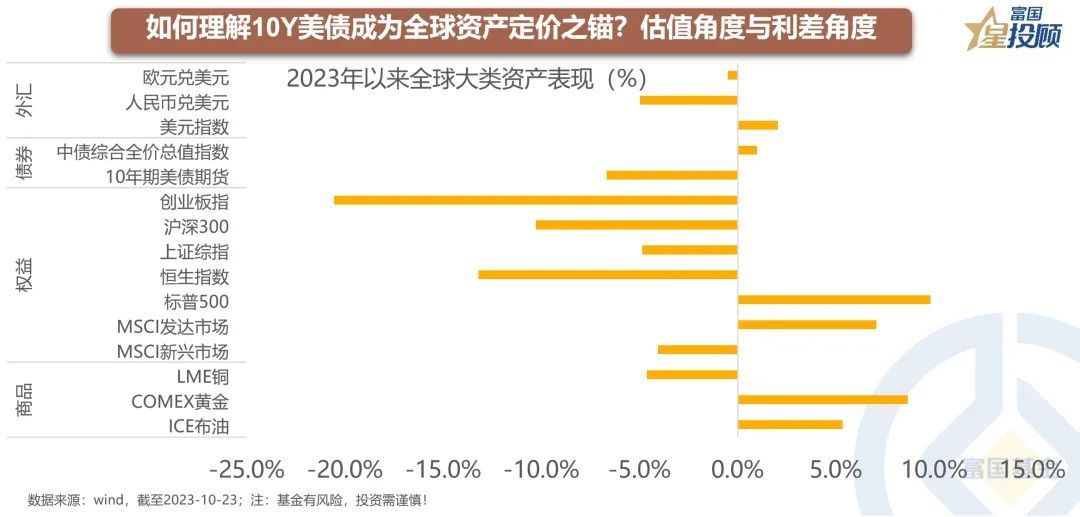

04如何理解“10Y美债”成为全球资产定价之锚?利差角度和估值角度

全球权益资产的扰动来自于估值角度,在DCF模型中分母端的无风险收益率上行,最终带来的是估值的下杀。而从利差角度,当一国国债利率水平明显低于美债利率时,投资者可低成本以本国货币融资,投向收益更高的美元计价资产,美债利率走高可能吸引全球资金流向美国。

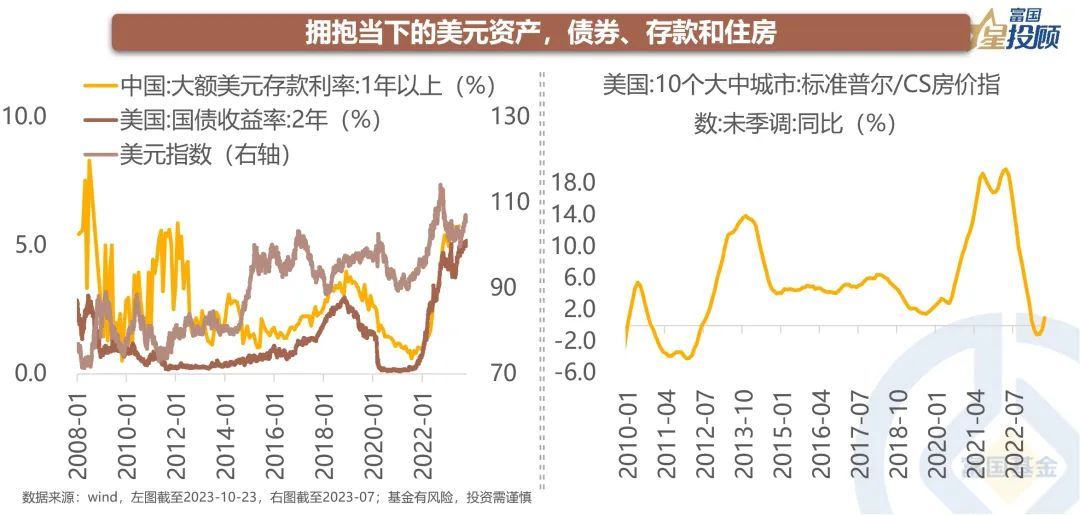

05拥抱当下的美元资产,债券、存款和住房

美债利率不断高升后,美元生息类资产的性价比不断上升。以中国1年以上的美元存款为例,利息可以在5%以上。

同时,2年期美债收益率也同样高于5%,即使未来美债利率并未如预期的下行,持有到期策略下的收益也很可观。

除此之外,美国经济短期韧性下,房价呈现坚挺格局。

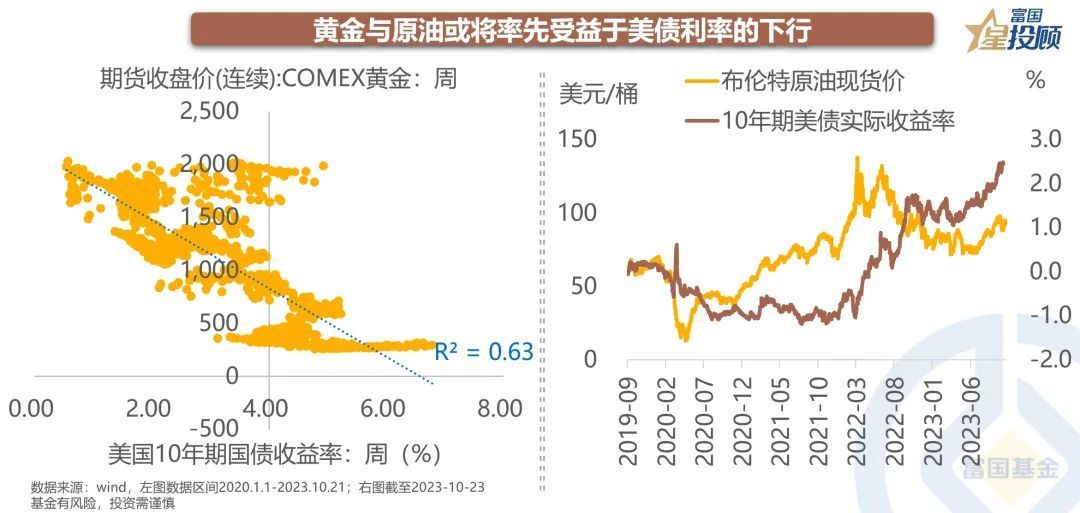

06黄金与原油或将率先受益于美债利率的下行

一方面,黄金和原油在“变局”中呈现出“溢价”效应。另一方面,从历史上看原油、黄金与“10Y美债”的负相关性明显,当美债收益率走向钟摆的另一面时,或许可以浅浅的配置、深深的爱。

07从全球配置来看,对境内债券“温柔以待”

不同于全球资产的“高波动”,国内债券资产呈现出稳健的特性。特别是,2017年以来的年度收益均为正。在资产配置中,既要考虑收益,也要考虑风险。而国内债券则是风险控制的较好手段。

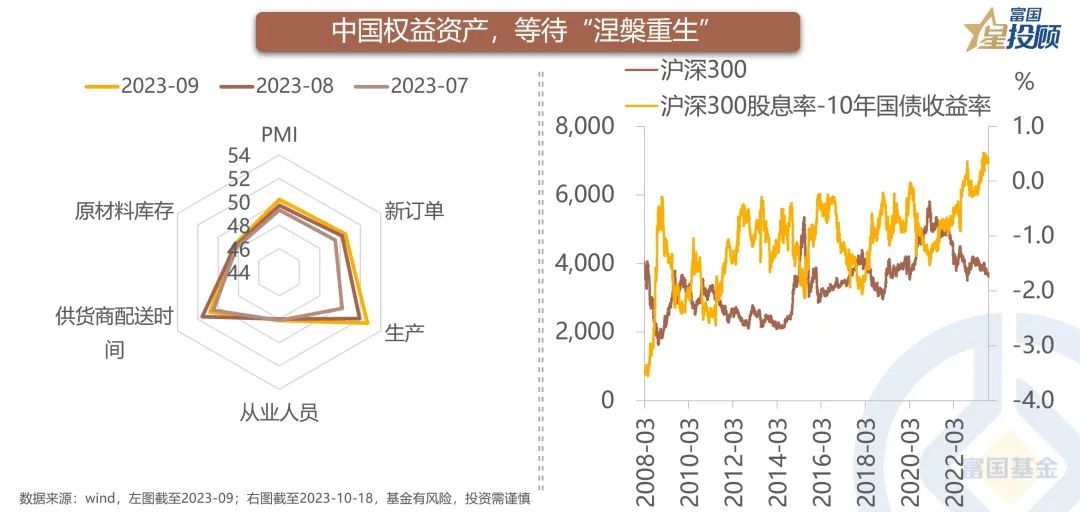

08中国权益资产,等待涅槃重生

美债收益率的飙升从估值端对A股产生压制,同时资金的流转也使得当前的市场“困难重重”。但不可否认的是,经济的磨底回升已是现实,转变并不会即刻发生,但量变最终会迎来质变。

当股债轮动的中期“金手指”走向历史的极高值,“涅槃重生”或许只是时间问题。

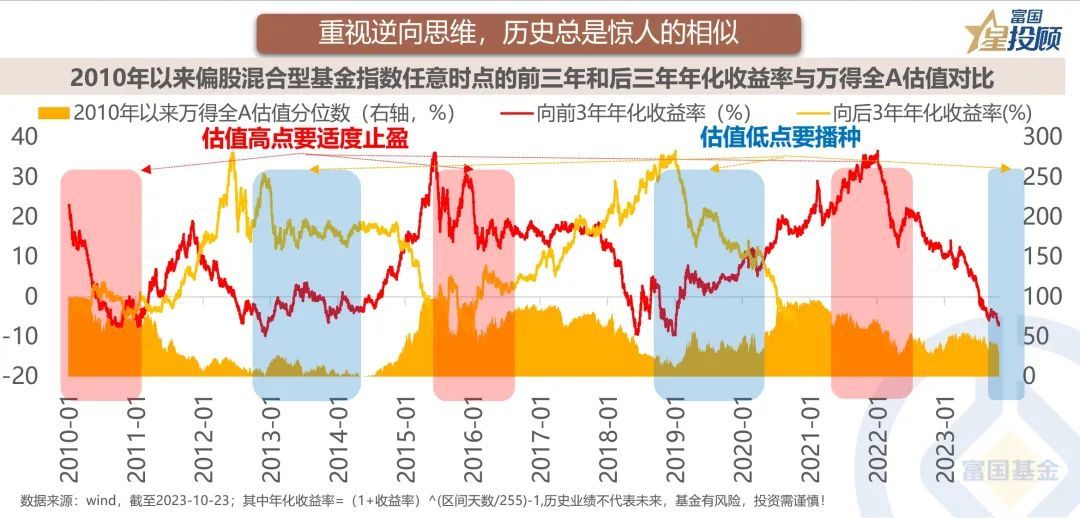

09重视逆向思维,历史总是惊人的相似

股票市场的周期思维与逆向思维,是“赚钱”的关键所在。当收益走向极致的“好与坏”时,或是“出手”的时刻。数据显示,当下持有偏股混合型基金指数三年的年化收益已经接近-7%,而从历史上看当下投资收益差的时候往往是未来三年的年化收益较好的时刻。

不得不说,知易行难,或许该“在别人恐惧时贪婪了”。

(文章来源:富国基金)