私募业绩报酬计提方式再引争议。

近日,一位投资者在社交媒体公开了自己私募基金的交易信息,称其购买的一只指数增强基金在赎回时不仅亏损20万元,还要被计提约3万元的业绩报酬。记者采访获悉,之所以在投资人亏损背景下还收取业绩报酬,源于产品合同中约定需按照产品实现的超额收益计提业绩报酬。

如此计提业绩报酬是否合理?私募的业绩报酬计提是否存在优化空间?监管部门的态度或许能够给出答案。

幻方被投资者“控诉”

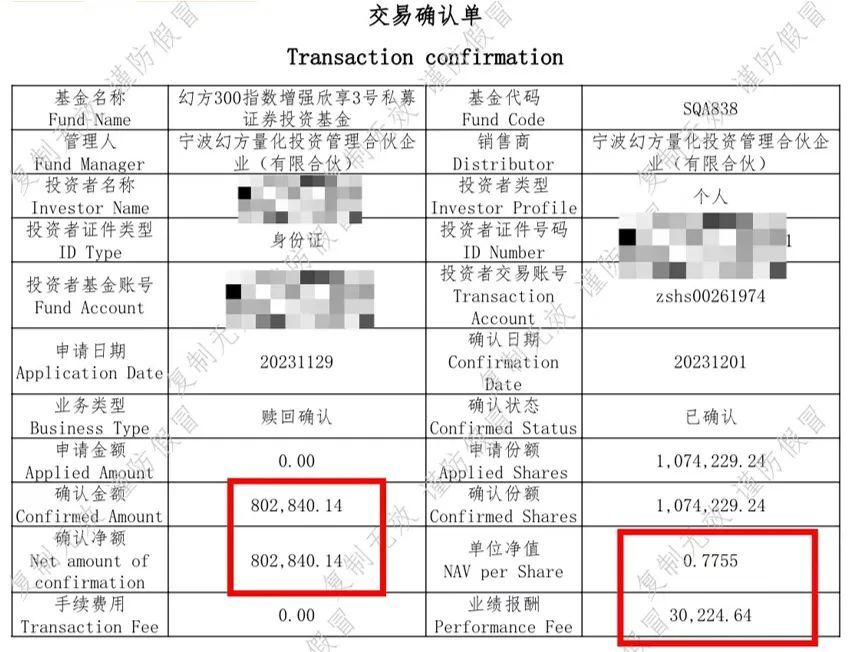

近日,投资者在社交媒体发布的交易确认单信息显示,其之前购买了幻方量化旗下的幻方300指数增强欣享3号私募基金,并于今年11月29日申请赎回基金份额107.42万份。12月1日确认赎回时,该指增基金的单位净值为0.7755元,对应的赎回款为80.28万元。

相关信息还显示,这只指增私募产品对标沪深300指数,业绩报酬按照超额收益的25%比例计提。

据该投资者透露,其于两年多前花费100万元购买了该只产品,眼下赎回时已亏损20万元,然而还要再被计提3.02万元的业绩报酬,因此颇为不满。

监管对此已有回应指引

实际上,近年来有关私募基金业绩报酬计提的争议一直不断,监管部门对此也曾有所动作。

今年5月,有投资者曾表示,其在2021年9月花费150万元购买的某百亿量化私募旗下的中证500指数增强私募基金,于今年4月底时已亏损接近10%,然而该量化私募却告知其要提取业绩报酬3万多元。

对于该业绩报酬计提方式,有业内人士指出:“采用超额计提方式的私募产品一般都是两年之前发行的老产品,私募机构发行的产品都有明确的风险揭示,投资者购买前都会进行双录,签订合同表示认同该超额计提规则,超额计提的意义在于防止管理人搭行情便车,只对管理人的超额能力计价。”

据悉,上述私募基金合同约定按照跑赢中证500指数的超额收益提取业绩报酬,投资者对此并无异议。但其表示,当基金实际处于亏损状态时,私募机构急于提取超额业绩报酬令其难以接受。

据渠道人士透露,早在2021年9月,监管部门便进行了窗口指导,要求量化私募基金产品必须在盈利情况下才能计提超额收益业绩报酬。

2022年初,也有部分券商托管方收到监管的窗口指导,对私募基金产品的超额计提提出新要求,即后续私募管理人在客户亏损的情况下,不能提取超额业绩报酬,而且计提完成后客户持有份额也不能为亏损状态。

有量化私募管理人表示:“自去年监管出了窗口指导之后,新备案的产品都要按绝对收益来提取业绩报酬,否则备案不会被通过,但是老的产品不会受影响。”

11月24日,中国证券投资基金业协会发布了《私募基金行业文化建设倡议书》,向全体私募基金管理人及其从业人员发出十个方面的倡议,其中便提到要坚守长期理念,计提业绩报酬要坚持投资者利益优先,不急功近利,不短视浮躁。

私募积极优化计提标准

今年以来,已有多家私募开始优化业绩报酬提取方式。

近日,一家名为“徐星私募证券基金”的私募机构发布公告称,经与托管机构、合规部门长时间沟通协调,公司将于近期完成徐星成长一号业绩报酬计提方案变更工作。

具体来看,该私募基金的业绩报酬计提时机由“产品分红时、客户赎回时或产品清盘时计提”,变更为“客户赎回时或产品清盘时计提”;业绩报酬计提方案由“产品收益部分的18%”,变更为“对标沪深300指数超额收益部分的20%”,并明确三个前提条件:一是产品必须是正收益,才能计提业绩报酬;二是产品必须有超额收益,才能计提业绩报酬;三是计提业绩报酬后,客户收益必须为正,否则不能计提。

此外,记者采访磐松资产相关人士获悉,目前该公司旗下指数增强策略产品免收业绩报酬和申购费,多空对冲策略产品则免收管理费。沪上一位大型私募人士也透露:“公司已经对当前净值低于1元的产品免除管理费,直至净值回到1元以上后再收取。”

某私募研究员表示,短期来看,私募整体业绩相对低迷背景下,优化费用计提方式有助于引导投资人长期持有。从中长期角度来看,私募管理人在不影响投研的前提下,适当让利投资人,采用体现绝对收益理念的费用计提方式将是大势所趋。